2024-03-26

Konjunkturbarometern mars 2024

Ökad optimism om framtiden hos hushållen

Barometerindikatorn ökade med 2,4 enheter från 90,7 till 93,1. Starkast utvecklades hushållen respektive tjänstesektorn medan bygg- och anläggningsverksamhet var den enda sektor vars indikator minskade.

Hushållens konfidensindikator steg med 4,5 enheter i mars till 87,5. Även om indikatorn har stigit sex månader i rad så ligger den fortsatt kvar på en låg nivå och pekar på ett betydligt svagare stämningsläge än normalt. Hushållen är optimistiska i sina förväntningar på Sveriges ekonomi de kommande tolv månaderna samtidigt som de är betydligt dystrare än normalt vad gäller utvecklingen av Sveriges ekonomi de senaste tolv månaderna. Det är en ovanligt stor skillnad mellan de framåtblickande respektive bakåtblickande frågorna just nu och störst är skillnaden i synen på Sveriges ekonomi.

Tjänstesektorns konfidensindikator var den indikator i näringslivet som steg mest i mars, med 3,1 enheter till 93,8. Förväntningarna på efterfrågeutvecklingen på tre månaders sikt tillsammans med de senaste tre månadernas utveckling av företagets verksamhet förklarar uppgången.

Detaljhandelns konfidensindikator steg men ligger fortsatt något under det historiska genomsnittet. Stämningsläget har nu stigit fyra månader i rad och efter det kraftiga fallet under 2022 har indikatorn återhämtat sig rejält.

Konfidensindikatorn för tillverkningsindustrin visar fortsatt på ett något svagare stämningsläge än normalt. Stämningsläget i de olika industribranscherna varierar dock. Ett exempel på en bransch där läget är förhållandevis starkt är livsmedelsindustrin medan läget inom maskinindustrin är betydligt svagare än normalt.

I bygg- och anläggningsverksamhet minskade konfidensindikatorn med 2,1 enheter till 92,6 och pekar på ett svagare stämningsläge än normalt. Byggföretagen rapporter i stor utsträckning att antalet anställda har minskat de senaste tre månaderna. Även anställningsplanerna är mycket pessimistiska och jämförelsevis många företag tror att personalstyrkan kommer minska de kommande tre månaderna.

Företagen uppger, i ungefär samma utsträckning som i februari, att försäljningspriserna förväntas öka. Tjänsteföretagens förväntningar på försäljningspriserna ökade dock åter i mars och är efter att ha fallit till en normal nivå i februari återigen högre än normalt. I dagligvaruhandeln har företagens prisplaner fallit tillbaka fyra månader i rad och nettotalet för frågan ligger på den lägsta nivån sedan 2011 och tydligt under det normala.

| jan 2024 | feb 2024 | mar 2024 | Diff | Läget |

|---|---|---|---|---|---|

Barometerindikatorn | 90,7 | 90,7 | 93,1 | 2,4 | - |

Tillverkningsindustri | 99,2 | 98,4 | 98,7 | 0,3 | - |

Bygg & anläggning | 91,4 | 94,7 | 92,6 | -2,1 | - |

Detaljhandel | 96,0 | 96,2 | 97,8 | 1,6 | - |

Tjänstesektorn | 90,4 | 90,7 | 93,8 | 3,1 | - |

Hushåll | 82,9 | 83,0 | 87,5 | 4,5 | -- |

Läget: ++ Mycket starkt, + Starkt, = Normalt, - Svagt, -- Mycket svagt.

Anm. Medelvärde för samtliga indikatorer är 100 och standardavvikelse 10.

Förord

I Konjunkturbarometern presenteras resultaten från Konjunkturinstitutets månadsvisa undersökning av företagens respektive hushållens syn på ekonomin. Till rapporten för mars har företagens svar samlats in 29 februari –18 mars. Hushållens svar har samlats in 29 februari – 17 mars.

I Konjunkturinstitutets statistikdatabas finns alla resultat från Konjunkturbarometern tillgängliga som tidsserier. Konjunkturbarometern är en tendensundersökning och utgör en viktig källa till makroekonomiska prognoser, men utgör i sig ingen prognos.

Konjunkturbarometern har tagits fram under ledning av enhetschef Fredrik Johansson Tormod.

Stockholm 26 mars 2024

Albin Kainelainen

Generaldirektör

Totala näringslivet

Antalet anställda har minskat

Konfidensindikatorn för näringslivet ökade i mars med 2,3 enheter till 94,4, men pekar fortfarande på ett svagare stämningsläge än normalt bland företagen. Företagens syn på efterfrågeläget är mer negativ än normalt i samtliga sektorer.

Företagen i näringslivet uppger att antalet anställda har minskat de senaste tre månaderna. Bygg- och anläggningsverksamhet följt av handeln är de sektorer där företagen i störst utsträckning uppger att personalen har minskat. Anställningsplanerna i näringslivet pekar på en i stort sett oförändrad personalstyrka. Företagen i bygg- och anläggningsverksamhet är dystrast gällande anställningsplanerna, medan tjänstesektorn förväntar sig anställa i normal utsträckning.

Företagen förväntar sig i mars i ungefär samma utsträckning som i februari ökade försäljningspriser. Även i denna fråga sticker bygg- och anläggningsverksamhet ut, som enda sektor där företagen förväntar sig fallande priser.

| Medel | jan 2024 | feb 2024 | mar 2024 | Läget |

|---|---|---|---|---|---|

Konfidensindikator¹ | 100 | 91,9 | 92,1 | 94,4 | - |

Efterfrågeläge² | -16 | -26 | -27 | -25 | - |

Antal anställda, utfall | -1 | -9 | -11 | -9 | - |

Antal anställda, förväntningar | 0 | 1 | 0 | 2 | + |

Försäljningspriser, förväntningar | 12 | 20 | 14 | 16 | + |

¹ Konfidensindikatorn beräknas inte utifrån de enskilda frågorna i tabellen ovan. Frågorna som ingår i respektive sektors konfidensindikator är de frågor som ingår i näringslivets konfidensindikator.

² I efterfrågeläget för totala näringslivet vägs följande frågor ihop: total orderstock, nulägesomdöme, (Tillverkningsindustri), uppdragsvolym, nulägesomdöme, (Tjänstesektorn), försäljningssituation, nulägesomdöme, (Handel) och orderstock, nulägesomdöme, (Bygg- och anläggningsverksamhet).

Tillverkningsindustri

Produktionsvolymen har minskat

Konfidensindikatorn för tillverkningsindustrin steg marginellt i mars med 0,3 enheter till 98,7. Indikatorn pekar därmed fortsatt på ett något svagare stämningsläge än normalt i industrin som helhet, men stämningsläget i de olika industribranscherna varierar. Petroleumindustrin, livsmedelsindustrin och annan transportmedelsindustri är de branscher som uppvisar det starkaste stämningsläget med konfidensindikatorer runt 120. Signalerna är svagast i maskinindustrin samt jord- och stenvaruindustrin där stämningsläget är betydligt svagare än normalt med indikatorer under 90.

| jan 2024 | feb 2024 | mar 2024 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 99,2 | 98,4 | 98,7 | 0,3 | - |

Orderstock, nulägesomdöme | 0,2 | -0,8 | -0,4 | 0,4 | - |

Färdigvarulager, nulägesomdöme | 2,8 | 4,3 | 3,5 | -0,8 | + |

Produktionsvolym, förväntningar | -3,9 | -5,0 | -4,4 | 0,6 | -- |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Industriföretagen rapporterar om en minskad produktionsvolym de senaste tre månaderna. Nettotalet för frågan har sjunkit fyra undersökningar i rad och ligger betydligt under det historiska genomsnittet och på den lägsta nivån sedan augusti 2020. Även företagens förväntningar på utvecklingen av produktionsvolymen på tre månaders sikt är mycket dämpade. De pekar visserligen på en ökning av produktionsvolymen, men i betydligt lägre utsträckning än normalt.

Orderingången uppges fortsatt ha minskat på både hemma- och exportmarknaden, men i mindre utsträckning jämfört med i februari. Företagen rapporterar vidare att antalet anställda har minskat något de senaste tre månaderna och även anställningsplanerna pekar på en liten minskning av personalstyrkan under de kommande tre månaderna.

Försäljningspriserna förväntas öka på både hemma- och exportmarknaden. Företagens prisplaner på hemmamarknaden dämpades jämfört med i februari och ligger nu på det historiska genomsnittet.

| Medel | jan 2024 | feb 2024 | mar 2024 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Produktionsvolym | 14 | -4 | -6 | -9 | -- |

Orderingång hemmamarknad | 5 | -20 | -14 | -4 | - |

Orderingång exportmarknad | 11 | -11 | -18 | -7 | - |

Orderstock, nulägesomdöme | -12 | -11 | -16 | -14 | - |

Exportorderstock, nulägesomdöme | -6 | -5 | -17 | -6 | = |

Färdigvarulager, nulägesomdöme | 11 | 3 | -1 | 1 | + |

Antal anställda | -5 | -5 | -7 | -3 | + |

Förväntningar och planer |

|

|

|

|

|

Produktionsvolym | 21 | 8 | 4 | 6 | -- |

Försäljningspriser hemmamarknad | 12 | 14 | 16 | 12 | = |

Försäljningspriser exportmarknad | 5 | 13 | 8 | 10 | + |

Antal anställda | -8 | 0 | -4 | -4 | + |

Bygg- och anläggningsverksamhet

Byggandet har minskat

Konfidensindikatorn för bygg- och anläggningsverksamhet minskade i mars med 2,1 enheter till 92,6. Det är företagens förväntningar på antalet anställda de kommande tre månaderna som förklarar nedgången. Nulägesomdömet om orderstocken förbättrades och dämpade minskningen något.

| jan 2024 | feb 2024 | mar 2024 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 91,4 | 94,7 | 92,6 | -2,1 | - |

Orderstock, nulägesomdöme | -2,1 | -2,7 | -1,8 | 0,9 | - |

Antalet anställda, förväntningar | -6,5 | -2,6 | -5,6 | -3,0 | -- |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Företagen inom bygg- och anläggningsverksamhet uppger i ungefär samma utsträckning som i februari, och i betydligt större utsträckning än normalt, att byggandet har minskat de senaste tre månaderna. Husbyggarna uppger i större utsträckning än anläggningsbyggarna att byggandet har minskat. Samtidigt förväntar sig byggföretagen i lägre utsträckning än i februari att byggandet kommer att minska de kommande tre månaderna. Även förväntningarna på byggandet skiljer sig åt mellan branscherna, då anläggningsbyggarna förväntar sig ett ökat byggande de kommande tre månaderna.

Orderstocken rapporteras ha minskat de senaste tre månaderna och företagen uppger sammantaget att orderstocken är för liten. Orderstocken förväntas fortsätta att minska de kommande tre månaderna.

Antalet anställda de senaste tre månaderna uppges i mycket större utsträckning än normalt ha minskat i byggföretagen. Anställningsplanerna pekar på fortsatt minskning av personalstyrkan. Två av tre företag uppger att otillräcklig efterfrågan är ett hinder för ett ökat byggande, medan ett av tre företag uppger att finansiella restriktioner är ett hinder.

Anbudspriserna uppges ha minskat de senaste tre månaderna. Fler företag förväntar sig att anbudspriserna kommer att minska de kommande tre månaderna, än som förväntar sig att de kommer att öka.

| Medel | jan 2024 | feb 2024 | mar 2024 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Byggandet | 4 | -36 | -40 | -38 | -- |

Anbudspriser | -5 | -31 | -26 | -23 | - |

Orderstock, utfall | 3 | -45 | -22 | -23 | - |

Orderstock, nulägesomdöme | -23 | -35 | -38 | -33 | - |

Antal anställda | -4 | -37 | -33 | -34 | -- |

Förväntningar och planer |

|

|

|

|

|

Byggandet | 8 | -32 | -14 | -5 | - |

Anbudspriser | -1 | -31 | -27 | -13 | - |

Orderstock | 9 | -11 | -2 | -11 | - |

Antal anställda | 2 | -35 | -13 | -30 | -- |

Branscher i byggsektorn:

I konjunkturbarometern analyseras SNI 41–42 vilket benämns som bygg- och anläggningsverksamhet. I statistikdatabasen redovisas även SNI 43 och aggregatet SNI 41–43 vilket benämns som byggindustri.

För nuvarande urval är vikterna:

Bransch | Vikt i byggindustri | Vikt i bygg- och anläggningsverksamhet |

|---|---|---|

Husbyggande (SNI 41) | 23 % | 72 % |

Anläggningsverksamhet (SNI 42).¹ | 9 % | 28 % |

Specialiserad byggverksamhet (SNI 43).² | 68 % | - |

¹Här ingår exempelvis anläggningsarbeten som vägar och järnvägar.

²Här ingår exempelvis rivningsarbeten och bygginstallationer som VVS och elinstallationer.

Detaljhandel

Stämningsläget fortsätter att förbättras

Konfidensindikatorn för detaljhandeln steg ytterligare i mars med 1,6 enheter till 97,8. Indikatorn har stigit fyra månader i rad sedan november 2023 då indikatorn låg på 88,2 och visade på ett betydligt svagare stämningsläge än normalt. Uppgången i indikatorn i mars förklaras främst av stigande förväntningar på utvecklingen av försäljningsvolymen på tre månaders sikt. Även frågan om utvecklingen av försäljningsvolymen de senaste tre månaderna rörde sig i positiv riktning. Samtidigt rapporterar fler företag om att lagren är för stora jämfört med vad de uppgav i februari, vilket dämpade uppgången indikatorn.

Stämningsläget i både sällanköpshandeln och dagligvaruhandeln är något starkare än normalt med indikatorer som ligger något över 100. I handel med motorfordon visar däremot indikatorn på ett svagare stämningsläge än normalt, indikatorn minskade med 1,5 enheter i mars till 92,6.

| jan 2024 | feb 2024 | mar 2024 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 96,0 | 96,2 | 97,8 | 1,6 | - |

Försäljningsvolym, utfall | -3,4 | -4,1 | -3,6 | 0,5 | - |

Varulager, nulägesomdöme | 2,5 | 3,8 | 2,5 | -1,3 | + |

Försäljningsvolym, förväntningar | -3,1 | -3,4 | -1,1 | 2,3 | - |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Företagens syn på sin nuvarande försäljningssituation är ungefär oförändrad jämfört med februari och fortsatt betydligt mer negativ än normalt. Försäljningssituationen på sex månaders sikt väntas bli bättre, men företagen är något mindre optimistiska i sina förväntningar jämfört med det historiska genomsnittet.

Företagen uppger i samma utsträckning som i februari att antalet anställda har minskat de senaste tre månaderna. Anställningsplanerna pekar på en oförändrad personalstyrka på tre månaders sikt men planerna skiljer sig åt mellan branscherna. I sällanköpshandeln och i handel med motorfordon tror företagen att personalstyrkan kommer att minska medan dagligvaruhandlarna planerar att öka antalet anställda.

Försäljningspriserna i detaljhandeln som helhet förväntas öka i samma utsträckning som i februari och därmed ligger företagens prisplaner fortsatt nära det historiska genomsnittet. I dagligvaruhandeln har företagens prisplaner fallit tillbaka fyra månader i rad och pekar nu på ungefär oförändrade priser de kommande tre månaderna. Nettotalet för frågan ligger på den lägsta nivån sedan 2011 och tydligt under det normala.

| Medel | jan 2024 | feb 2024 | mar 2024 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Försäljningsvolym | 24 | 9 | 6 | 8 | - |

Nuvarande försäljningssituation | 2 | -17 | -15 | -16 | -- |

Varulager, nulägesomdöme | 23 | 17 | 14 | 17 | + |

Antal anställda | 2 | -10 | -7 | -7 | - |

Förväntningar och planer |

|

|

|

|

|

Försäljningsvolym | 37 | 26 | 25 | 33 | - |

Försäljningspriser | 18 | 30 | 19 | 19 | + |

Inköp av varor | 16 | 18 | 12 | 17 | + |

Antal anställda | 1 | -9 | -11 | 0 | - |

Försäljningssituation om 6 mån | 41 | 34 | 29 | 35 | - |

Branscher i handeln:

I konjunkturbarometern analyseras vanligtvis detaljhandeln där hela handeln förutom partihandel (SNI 46) ingår. Fyra gånger per år (januari, april, juli och oktober) analyseras i stället hela handeln.

För nuvarande urval är vikterna:

Bransch | Vikt i handeln | Vikt i detaljhandeln |

|---|---|---|

Handel med motorfordon (SNI 45) | 7 % | 10 % |

Partihandel (SNI 46) | 27 % | - |

Dagligvaruhandel (SNI 47.11 + 47.2) | 25 % | 34 % |

Sällanköpshandel (SNI 47.19 + 47.4–9) | 39 % | 54 % |

Detaljhandel med drivmedel (SNI 47.3) | 2 % | 2 % |

Tjänstesektorn

Förväntningarna på efterfrågeutvecklingen nära det normala

Konfidensindikatorn för tjänstesektorn steg i mars med 3,1 enheter till 93,8. Förväntningarna på efterfrågeutvecklingen på tre månaders sikt tillsammans med de senaste tre månadernas utveckling av företagets verksamhet förklarar uppgången.

| jan 2024 | feb 2024 | mar 2024 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 90,4 | 90,7 | 93,8 | 3,1 | - |

Företagets verksamhet, utfall | -3,7 | -3,5 | -2,5 | 1,0 | - |

Efterfrågan, utfall | -2,8 | -3,0 | -2,8 | 0,2 | - |

Efterfrågan, förväntningar | -3,0 | -2,8 | -0,8 | 2,0 | - |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Även om företagens syn på hur verksamheten har utvecklats de senaste tre månaderna har förbättrats är den fortfarande mindre positiv än normalt. Företagens svaga syn på de senaste tre månadernas efterfrågan har varit närmast oförändrad de senaste tre månaderna. Samtidigt har förväntningarna på de kommande tre månadernas efterfrågeutveckling blivit mer optimistiska och närmar sig det normala.

Företagen uppger i ungefär samma utsträckning som i februari att antalet anställda har minskat de senaste tre månaderna. Anställningsplanerna är desamma som i februari och pekar på att antalet anställda kommer att öka i normal utsträckning de kommande tre månaderna.

Det är fortsatt fler företag än normalt som svarar att försäljningspriserna har ökat de senaste tre månaderna. Förväntningarna på ökade försäljningspriser de kommande tre månaderna var på normal nivå i februari, men ökade i mars och ligger nu nästan på samma nivå som i januari.

| Medel | jan 2024 | feb 2024 | mar 2024 | Läget |

|---|---|---|---|---|---|

Utfall och nuläge |

|

|

|

|

|

Företagets verksamhet | 19 | -1 | 0 | 5 | - |

Efterfrågan | 16 | 2 | 1 | 2 | - |

Uppdragsvolym, nulägesomdöme | -25 | -35 | -34 | -33 | - |

Försäljningspriser | 6 | 23 | 19 | 18 | + |

Antal anställda | 2 | -6 | -10 | -9 | - |

Förväntningar och planer |

|

|

|

|

|

Efterfrågan | 23 | 11 | 12 | 20 | - |

Försäljningspriser | 11 | 22 | 12 | 20 | + |

Antal anställda | 8 | 8 | 7 | 7 | - |

Hushåll

Förväntningar bakom det allt bättre stämningsläget

Hushållens konfidensindikator steg med 4,5 enheter i mars till 87,5. Samtliga frågor i indikatorn steg förutom hushållens syn på utvecklingen av den egna ekonomin de senaste tolv månaderna, som är oförändrad jämfört med föregående månad. Trots att indikatorn har stigit sex månader i rad så ligger den fortsatt kvar på en låg nivå och pekar på ett mycket svagt stämningsläge. Det är en ovanligt stor skillnad mellan de bakåtblickande respektive framåtblickande frågorna i indikatorn just nu. Störst är skillnaden i synen på Sveriges ekonomi. Hushållen är betydligt dystrare än normalt vad gäller utvecklingen av Sveriges ekonomi de senaste tolv månaderna samtidigt som de är betydligt mer optimistiska än normalt i sina förväntningar på tolv månaders sikt.

| jan 2024 | feb 2024 | mar 2024 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator | 82,9 | 83,0 | 87,5 | 4,5 | -- |

Hushållets ekonomi nu jämfört med 12 månader sedan | -6,5 | -6,3 | -6,3 | 0,0 | -- |

Hushållets ekonomi om 12 månader | -1,2 | -1,2 | 0,6 | 1,8 | + |

Ekonomin i Sverige nu jämfört med 12 månader sedan | -3,8 | -3,5 | -2,8 | 0,7 | -- |

Ekonomin i Sverige om 12 månader | 2,2 | 1,7 | 3,2 | 1,5 | ++ |

Köp av kapitalvaror nu | -7,8 | -7,6 | -7,1 | 0,5 | -- |

Anm. Bidrag till indikatorns avvikelse från 100. På grund av avrundning summerar bidragen inte alltid exakt till avvikelsen.

Konfidensindikatorerna steg för både kvinnor och män, indikatorn för kvinnor steg till 86,0 medan indikatorn för män steg till 84,8. Makroindex, som sammanfattar hushållens syn på den svenska ekonomin, steg och ligger nu på 97,0. Mikroindex, som i stället sammanfattar hushållens syn på den egna ekonomin, steg också men är fortsatt betydligt svagare än makroindex och ligger efter uppgången i mars på 81,3.

| jan 2024 | feb 2024 | mar 2024 | Diff | Läget |

|---|---|---|---|---|---|

Konfidensindikator män | 80,7 | 81,1 | 84,8 | 3,7 | -- |

Konfidensindikator kvinnor | 81,8 | 81,5 | 86,0 | 4,5 | -- |

Mikroindex | 76,5 | 77,6 | 81,3 | 3,7 | -- |

Makroindex | 93,8 | 93,1 | 97,0 | 3,9 | - |

Andelen hushåll som tror att arbetslösheten kommer att öka i Sverige de kommande tolv månaderna minskade något, men är högre än normalt. Jämförelsevis många hushåll svarar fortsatt att den egna arbetslöshetsrisken har ökat de senaste tolv månaderna.

Hushållens planer på inköp av kapitalvaror på tolv månaders sikt har blivit något mindre pessimistiska men är fortsatt betydligt mer återhållsamma än normalt. Andelen hushåll som uppger att deras egen ekonomiska situation är sådan att de sparar i nuläget är fortsatt högre än normalt. Samtidigt är det lika många hushåll som normalt som tror sig kunna spara under de kommande tolv månaderna. Många hushåll anser det fördelaktigt att spara i nuläget och nettotalet för frågan har aldrig varit så högt som nu.

Hushållens inflationsförväntningar på tolv månaders sikt minskade från 6,8 procent i februari till 6,4 procent i mars. Förväntningarna på den rörliga bostadsräntan minskade på samtliga tidshorisonter. På ett års sikt förväntas den rörliga bostadsräntan vara 4,65 procent och på fem års sikt förväntas den ligga på 3,34 procent.

| Medel | jan 2024 | feb 2024 | mar 2024 | Läget |

|---|---|---|---|---|---|

Utveckling de senaste tolv månaderna |

|

|

|

|

|

Hushållets ekonomi (bättre - sämre) | 5 | -28 | -27 | -27 | -- |

Ekonomin i Sverige (bättre - sämre) | -23 | -68 | -65 | -57 | -- |

Risken att bli arbetslös (ökat - minskat) | -6 | 2 | 4 | 2 | - |

Nulägesomdömen |

|

|

|

|

|

Kapitalvaruinköp (rätt - fel tidpunkt) | 2 | -42 | -41 | -38 | -- |

Att spara (fördelaktigt - ofördelaktigt) | 14 | 32 | 35 | 40 | ++ |

Ekonomisk situation (sparar - skuldsätter sig) | 48 | 60 | 60 | 62 | + |

Förväntningar på tolv månaders sikt |

|

|

|

|

|

Hushållets ekonomi (bättre - sämre) | 16 | 11 | 11 | 18 | + |

Ekonomin i Sverige (bättre - sämre) | -12 | 6 | 2 | 14 | ++ |

Arbetslösheten (öka - minska) | 21 | 50 | 52 | 48 | - |

Köp av kapitalvaror (mer - mindre) | -8 | -25 | -23 | -20 | -- |

Eget sparande (troligt - inte troligt) | 47 | 49 | 45 | 47 | = |

|

| dec 2023 | jan 2024 | feb 2024 | mar 2024 |

|---|---|---|---|---|---|

Uppfattad inflation nu |

| 16,4 | 17,1 | 16,0 | 15,7 |

Förväntad inflation om 12 mån |

| 6,5 | 7,1 | 6,8 | 6,4 |

Förväntad rörlig bostadsränta om 1 år |

| 5,21 | 4,79 | 4,70 | 4,65 |

Förväntad rörlig bostadsränta om 2 år |

| 4,41 | 4,13 | 4,00 | 3,99 |

Förväntad rörlig bostadsränta om 5 år |

| 3,70 | 3,40 | 3,43 | 3,34 |

Genomsnittlig listränta¹ |

| 5,82 | 5,80 | 5,79 | 5,79 |

¹ Respondenterna får information om den aktuella listräntan som ett stöd när de svarar på frågorna om den förväntade bostadsräntan på 1, 2 respektive 5 år.

Förväntningarna på hushållets egen ekonomi återigen normala

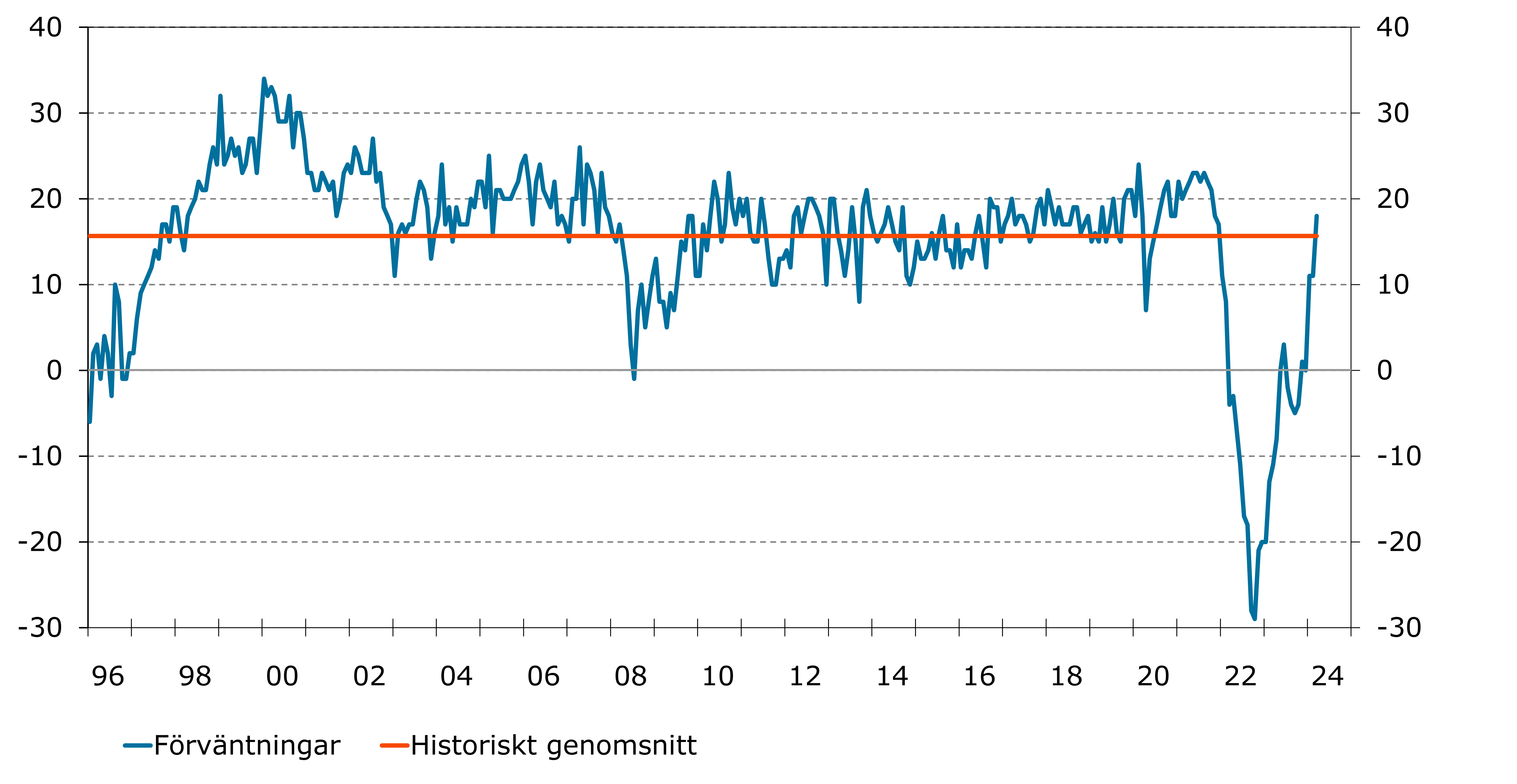

Svenska hushåll har de senaste åren varit rekordpessimistiska. En av frågorna som har utmärkt sig negativt är frågan om hushållens förväntningar på utvecklingen av den egna ekonomin på tolv månaders sikt. Nettotalet för frågan nådde sin bottennivå i oktober 2022 då det föll till -30. Förväntningarna har därefter förbättrats och låg i mars 2024 över det historiska genomsnittet för första gången sedan december 2021, se diagram 1.

Diagram 1. Hushållets ekonomi om 12 månad, nettotal

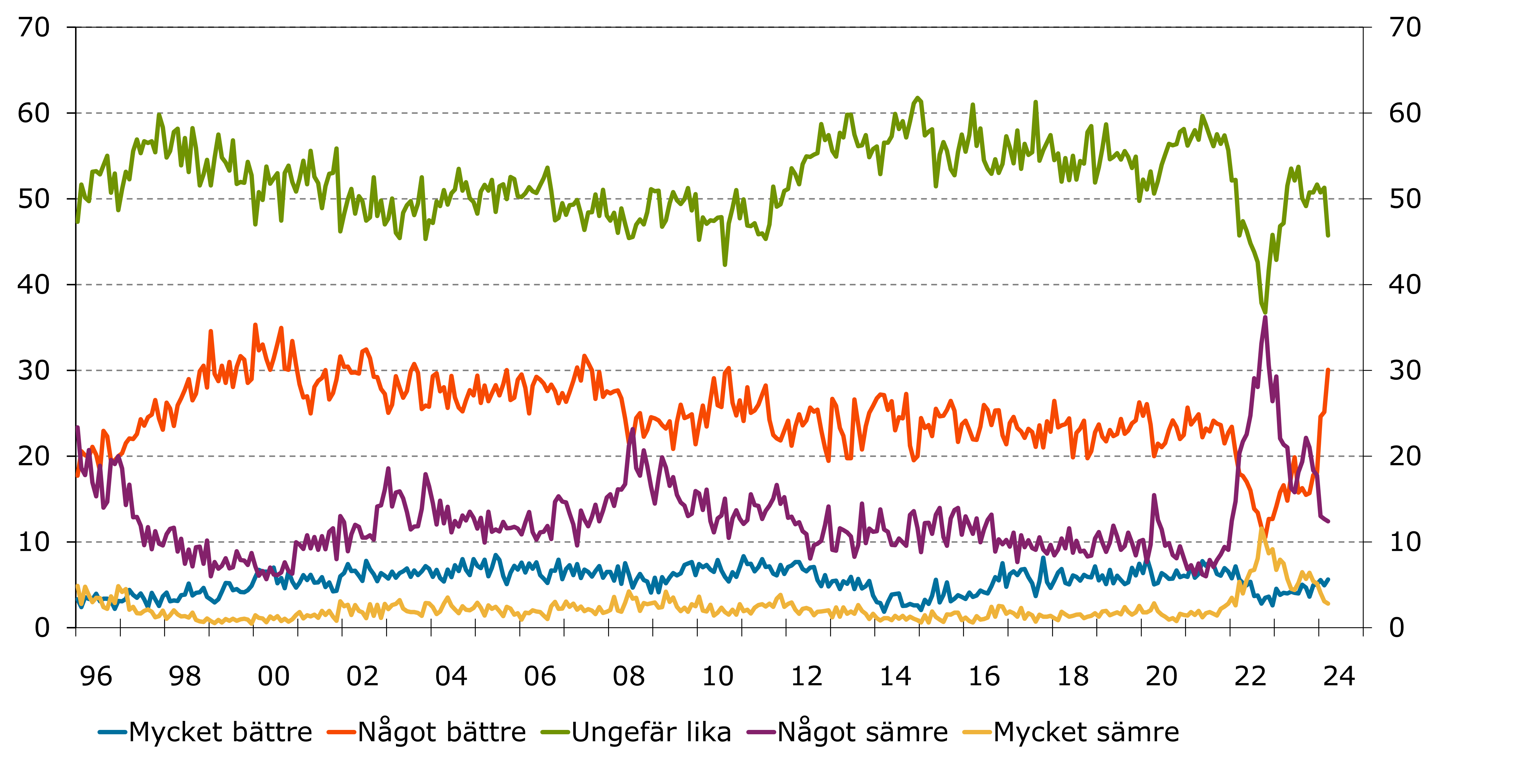

Frågan om hushållens förväntningar på den egna ekonomin om tolv månader består av fem olika svarsalternativ. Förklaringen till de rekordpessimistiska förväntningarna i oktober 2022 var framför allt att en betydligt större andel hushåll än normalt svarade att deras ekonomi förväntades bli ”något sämre” snarare än alternativet ”mycket sämre” samtidigt som färre hushåll svarade att hushållets ekonomi förväntades bli något bättre, se diagram 2. Andelen hushåll som uppgav ”något sämre” var hela 36 procent. Vanligtvis brukar det vara runt 10–15 procent av hushållen som anger detta alternativ, se diagram 2. Det mer negativa svarsalternativet, att hushållsekonomin förväntas bli ”mycket sämre” var det samtidigt 10 procent av hushållen som uppgav. Vanligtvis är det runt 2 procent som svarar detta alternativ. De två positiva svarsalternativen, att hushållsekonomin förväntas bli bättre, eller att hushållsekonomin förväntas bli ungefär lika var det förhållandevis få hushåll som svarade. Liksom nettotalet för frågan om hushållens förväntningar på den egna ekonomin om tolv månader har svarsandelarna succesivt återgått till mer normala nivåer. Alternativet att hushållens ekonomi kommer att bli ”något sämre” var det 12 procent som svarade i mars 2024.

Diagram 2. Hushållets ekonomi om 12 månader, bruttotal

I statistikdatabasen finns hushållsstatistiken uppdelad på kön, ålder och region.

Ordförklaringar

Här förklaras några av de vanligaste begreppen i Konjunkturbarometern. Mer om begrepp och metoder finns i metodboken Pdf, 1.3 MB..

Pdf, 1.3 MB..

Barometerindikatorn mäter det aktuella stämningsläget i den svenska ekonomin genom att sammanfatta resultaten från företags- och hushållsbarometern. Sektorernas vikt i Barometerindikatorn är fasta. Tillverkningsindustri 40 %, Tjänstesektorn 30 %, Hushåll 20 %, Detaljhandeln 5 %, Bygg- och anläggningsverksamhet 5 %.

Konfidensindikatorer används för att sammanfatta situationen och förväntningarna i en viss bransch eller sektor. Indikatorerna revideras varje månad när tidsserierna säsongsrensas och standardiseras.

Mikroindex sammanfattar hushållens syn på sin egen ekonomi.

Makroindex sammanfattar hushållens syn på svensk ekonomi.

Sektorernas vikt i totala näringslivet uppdateras en gång per år. För nuvarande urval gäller: Tjänstesektorn 55,6 %, Handel 20,9 %, Tillverkningsindustri 19,2 %, Bygg- och anläggningsverksamhet 4,4 %.

Kvartalsvisa frågor är frågor som endast ställs var tredje månad (januari, april, juli och oktober). De enkätsvar som ligger till grund för kvartalsserier har samlats in under en enskild månad.

I statistikdatabasen är resultat som redovisas som Q1 beräknade på svar som har samlats in under april. På motsvarande sätt är resultat för:

Q2 beräknade på svar som har samlats in i juli

Q3 beräknade på svar som har samlats in i oktober

Q4 beräknade på svar som har samlats in i januari

Nettotal är skillnaden mellan andelen respondenter som svarat till exempel ökat respektive minskat eller bättre respektive sämre på en fråga.

Läget uttrycks på detta sätt i tabellen:

++ mycket starkare än normalt

+ starkare än normalt

= ungefär som normalt

- svagare än normalt

-- mycket svagare än normalt

Säsongsrensning görs för att justera för regelbundet återkommande variationer under året.